作者:姜言波

为深化利率市场改革,提高利率传导效率,切实推动实体经济融资成本的降低,中国人民银行出台一系列公告推动贷款市场报价利率(LPR)的运用。

在长达10-30年的PPP项目全生命周期中,融资作为PPP项目实施过程中的重要一环,人民银行出台贷款市场报价利率(LPR)的文件势必影响到PPP项目的融资及收益。本文就LPR与人民币贷款基准利率进行比对,分析该转变对PPP项目融资及调价机制的影响,最大程度将政府和社会资本方的回报与风险维持在合理范围内,实现项目物有所值目标。

一、LPR与人民币贷款基准利率的比对

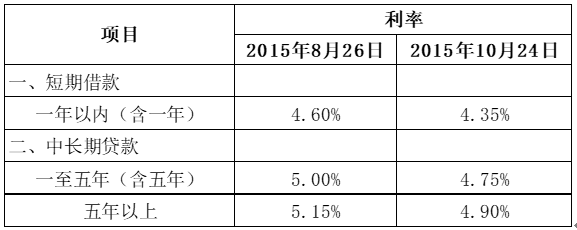

(一)人民币贷款基准利率:存贷款基准利率是中国人民银行发布给商业银行的贷款指导性利率,是用于调节社会经济和金融体系运转的货币政策之一。没有固定公告频率,若发生调整则进行公告,最近一次调整时间为2015年10月24日,中国人民银行将三个档次的贷款基准利率分别下调至4.35%、4.75%、4.90%,并保持至今。

表1-1 金融机构人民币贷款基准利率调整表

(二)LPR:由具有代表性报价行,根据本行对最优质客户的贷款利率,以公开市场操作利率加点形成的方式报价,由人民银行授权全国银行间同业拆借中心计算并公布的基础性贷款参考利率。中国人民银行授权全国银行间同业拆借中心于每月20日(遇节假日顺延)9时30分公布贷款市场报价利率,即每月一次。

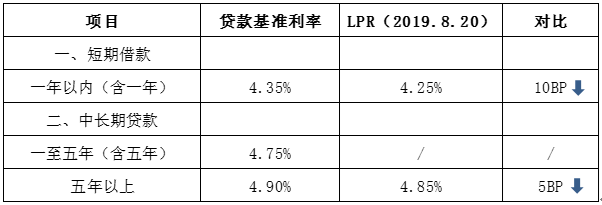

与人民币贷款基准利率不同, LPR仅包括1年期和5年期以上两个品种。截至目前,LPR已经进行了六次报价,通过LPR的首次报价与人民币贷款基准利率数值对比可以发现:

第一期报价的1年期水平为4.25%,比1年以内(含一年)人民币贷款基准利率4.35%降低10个BP;5年期以上水平为4.85%,比5年以上人民币贷款基准利率4.90%降低5个BP。

表1-2 LPR与金融机构人民币贷款基准利率对比表

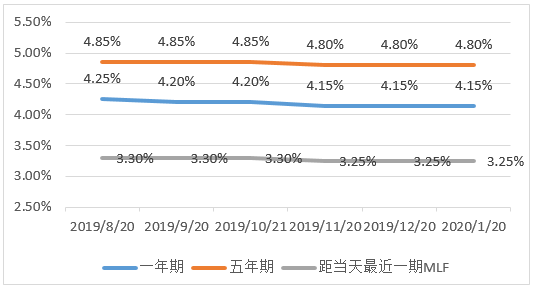

(三)LPR的报价水平由公开市场操作利率(主要是1年期MLF利率)加点形成,从LPR六次报价的走势图中可以发现:

1年期LPR水平三次下降(首次下降是与改革前相比),其中既有跟随MLF的下调,也有加点数的降低;5年期LPR则在2019年11月迎来下降,维持着与MLF相同的变化频率。

上述变化反映出中国人民银行推动实体经济融资成本下降的决心,与此同时,LPR的改革效果也立竿见影。在人民银行发布的《2019年第三季度中国货币政策执行报告》显示,截至9月份新发生贷款中运用LPR定价的占比已经达到46.8%。

图1-1 改革后LPR及MLF走势图

二、LPR在PPP融资合同的应用

根据《中国人民银行公告[2019]第30号》中“自2020年1月1日起,各金融机构不得签订参考贷款基准利率定价的浮动利率贷款合同”的约定,可以预见PPP项目的融资合同将主要以LPR值作为PPP融资合同的“基准利率”。根据“央行”发布的一系列相关文件,并参照已经签订的PPP融资合同,LPR在PPP融资合同中应用主要有以下几点。

(一)确定利率的规则

1、固定利率。贷款合同中记载具体固定利率数值,且应明确该数值的确定方式,包括基准利率种类、基准利率适用日期、利率上(下)浮幅度/加(减)点数值。

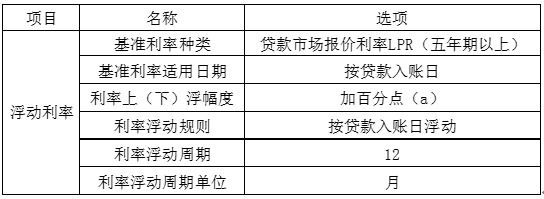

2、浮动利率。按照贷款合同中约定的基准利率种类、基准利率适用日期、利率上(下)浮幅度/加(减)点数值、利率浮动规则、利率浮动周期、利率浮动周期单位来确定。

“基准利率”以往通常包括人民银行贷款基准利率和贷款市场报价利率(LPR)。根据《中国人民银行公告[2019]第30号》中“自2020年1月1日起,各金融机构不得签订参考贷款基准利率定价的浮动利率贷款合同”的约定,目前只能以LPR值作为PPP融资合同的“基准利率”。

(二)放贷利率

放贷利率应在约定的“基准利率适用日期”的基准利率基础上,根据利率上(下)浮幅度/加(减)点数值确定。

以LPR为例:假定“基准利率适用日期”为t日,则基准利率值为t日前最近一次发布的LPR数值。

(三)利率的调整

1、固定利率,在贷款期限内均执行合同记载的固定利率,不做调整;

2、浮动利率,在贷款期限内按照合同约定的利率浮动规则、浮动周期、利率浮动周期单位确定贷款利率调整日,贷款利率调整日起适用调整后的利率。

以某PPP项目融资贷款合同为例:

表2-1 某PPP项目融资贷款合同

三、LPR在调价机制中的应用

PPP项目贷款合同绝大部分为浮动利率形式,运营期中,若LPR发生变化,则会导致项目公司的融资成本发生变化,而为了确保项目公司能够持续稳定的经营,既不过度亏损,也不过度盈利,则需要根据LPR的变动调整可用性付费指标(合理利润率、年度折现率、投资收益率等),通过可用性付费金额的调整实现项目的整体平衡。

(一)调价基数和调价周期

LPR值每个月发布一次,包括1年期和5年期以上两个数值。

1、PPP项目合作期通常为10-30年,且LPR改革前,可用性付费指标采用的调价基数均为央行发布的5年期以上贷款基准利率,故此处建议采用5年期以上LPR值作为基准值。

2、LPR发布频率过高,若以此为调价周期,则不利于项目的整体推进工作。参考中国人民银行公告【2019】第30号中对房贷的调价周期的规定:“金融机构与客户协商定价基准转换条款时,可重新约定重定价周期和重定价日,其中商业性个人住房贷款重新约定的重定价周期最短为一年”和PPP项目通常每年支付一次费用的实际情况,建议调价周期≥1年。

(二)调价应用

LPR作为基准值在调价公式中的应用需根据可用性付费指标的报价方式进行区别设置。

1、固定限值

若可用性付费指标设定为固定限值,可按照如下方式调整:

(1)每n年进行一次指标的调整,并作为下一个n年期内执行的指标。

(2)核算当日,若全国银行间同业拆借中心发布的最新的5年期以上LPR与社会资本采购开标当日的最新5年期以上LPR变化比例浮动在±a%以内(含),则不做调整。

注:a%的取值可参考《建设工程施工合同(示范文本)》(GF-2017-0201)中对材料、工程设备价格变化的调整幅度,即5%。

(3)若超出±a%,则按以下方式调整

调整后可用性付费指标=中标可用性付费指标×核算当日全国银行间同业拆借中心发布的最新5年期LPR÷开标当日的最新5年期LPR

2、浮动率

若可用性付费指标以LPR为基准值设定浮动上限,可按照如下方式调整:

(1)每n年进行一次指标的调整,并作为下一个n年期内执行的指标。

(2)调整后可用性付费指标=核算当日全国银行间同业拆借中心发布的最新的5年期以上LPR×中标浮动率。